Hypotheken

Bij het kopen van een woning komt veel kijken. Daarom is het goed om te weten waar u aan moet denken en wat uw mogelijkheden zijn.

Een hypotheek is een lening en die betaalt u terug. De manier waarop u dat doet is de hypotheekvorm. Het aantal hypotheekvormen dat op de markt wordt aangeboden is groot. Ze hebben allemaal hun eigen voorwaarden en fiscale constructies. Toch zijn al die verschillende varianten terug te voeren op een aantal basisvormen.

Let op: per 1 januari 2013 kun u alleen fiscaal voordeel van de hypotheekrente aftrek genieten als u de hypotheek aflost op basis van annuïteiten- of lineaire hypotheek. Onder voorwaarden is het nog wel mogelijk om een andere hypotheekvorm (bijvoorbeeld bankspaar- of aflossingsvrije hypotheek) te kiezen.

Hypotheekvormen

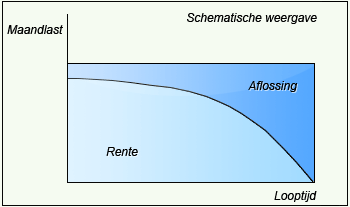

De annuïteitenhypotheek wint de laatste tijd weer aan populariteit. Het idee erachter is slim: u betaalt elke maand een vast bedrag. Dat bedrag is opgebouwd uit twee delen:

- Rente die u betaalt als vergoeding voor het geleende bedrag

- Aflossing.

De verhouding tussen die twee delen verandert geleidelijk. Dat is het bijzondere van een annuïteitenhypotheek. In het begin betaalt u meer rente (en dus meer belastingaftrek) en weinig aflossing. Aan het eind van de looptijd is het precies andersom. Zo blijven uw bruto maandlasten gelijk, maar stijgen uw netto maandlasten.

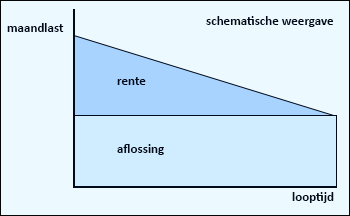

Bij een lineaire hypotheek betaalt u elke maand precies dezelfde aflossing. U betaalt rente over het bedrag dat u heeft geleend. Omdat u elke maand aflost, wordt uw schuld steeds minder. U gaat ook minder rente betalen, waardoor uw maandlasten dalen. Maar hierdoor daalt ook uw hypotheekrenteaftrek.

Overige vormen:

Een hypotheek bestaat meestal uit rente en aflossing. Maar dat hóeft niet. Er bestaat ook een aflossingsvrije hypotheek. U lost dan niets af. U betaalt alleen rente over het bedrag dat u heeft geleend. Het voordeel is dat u tijdens de looptijd van de hypotheek maximaal blijft profiteren van de hypotheekrenteaftrek. Uw schuld blijft immers volledig intact.

Aan het eind van de looptijd moet u het volledige bedrag aflossen. Dat kan op een aantal manieren:

- U verkoopt uw huis

- U lost uw schuld af met een bedrag dat u heeft gespaard

- U sluit een nieuwe hypotheek af, al dan niet aflossingvrij

Iets om rekening mee te houden: als u een nieuwe hypotheek afsluit, is het niet in alle gevallen vanzelfsprekend dat u de rente opnieuw mag aftrekken van de inkomstenbelasting. Laat u dus goed voorlichten voordat u aan een aflossingsvrije hypotheek begint.

Een bankspaarhypotheek is een hypotheek waarbij tijdens de looptijd van de hypotheek op een fiscaal gunstige manier vermogen wordt opgebouwd dat aan het eind van de looptijd van de hypotheek gebruikt dient te worden ter aflossing van de hypothecaire lening.

Iets om rekening mee te houden: per 2013 is de bankspaarhypotheek voor starters niet meer interessant. Om hypotheekrenteaftrek te genieten, moeten starters kiezen voor een hypotheekvorm waarbij tijdens de looptijd afgelost wordt. Dat wil zeggen dat de keuze voor starters beperkt is tot de annuïteitenhypotheek en de lineaire hypotheek. Heeft u al een bankspaarhypotheek , dan mag u deze vorm wel gewoon behouden met recht op hypotheekrenteaftrek.

Bij een beleggingshypotheek sluit u een hypothecaire lening af, maar u lost niets af. Uw schuld blijft dus bestaan tijdens de looptijd van de verzekering. Aan het eind van de looptijd lost u pas af. Dat doet u met het bedrag dat u bijeen hebt gebracht door te beleggen.

De beleggingshypotheek kent twee varianten:

- de standaard beleggingshypotheek

- de beleggingsverzekeringshypotheek

Standaard beleggingshypotheek

Bij de standaard beleggingshypotheek stort u eenmalig een bedrag op een beleggingsrekening. Dat doet u op het moment dat u de verzekering afsluit. U kunt er ook voor kiezen om gedurende de looptijd elke maand een vast bedrag in te leggen.

Dat bedrag kunt u vervolgens naar eigen idee beleggen:

- in aandelen

- in obligaties

- in een combinatie van de twee

Banken en verzekeraars bieden u doorgaans de keus uit een aantal verschillende fondsen. Ook kunt u het eenmalige bedrag dat u stort ‘meenemen’ in het bedrag dat u leent. Realiseer u wel goed dat u op dat moment belegt met geleend kapitaal.

Beleggingsverzekeringshypotheek

De beleggingsverzekeringshypotheek is min of meer vergelijkbaar. Er is één belangrijk verschil: u sluit een kapitaalverzekering af waarin uw geld wordt belegd. u laat het beleggen van uw geld dus over aan de bank of verzekeraar.

De levenhypotheek bestaat uit twee financiële producten in één:

- Een lening

- Een levensverzekering

Over het geleende bedrag betaalt u elke maand rente. U lost niets af. Tegelijkertijd betaalt u elke maand premie voor een levensverzekering. Met de levensverzekering bouwt u een kapitaal op. Aan het eind van de looptijd – de looptijden zijn uiteraard gelijk – moeten het bedrag van de schuld en het opgebouwde vermogen identiek zijn.

Op zich is het principe van de levenhypotheek interessant. Realiseer u wel goed dat de premie voor de levensverzekering wordt belegd. Beleggen brengt altijd een risico met zich mee. Om dat risico zo klein mogelijk te houden, hebben veel verstrekkers van levenhypotheken gelukkig wel speciale financiële constructies bedacht. Hierdoor bent u verzekerd van een minimumuitkering, bijvoorbeeld van zestig procent.

Maar hou er rekening mee dat de kans bestaat dat u geld tekort komt om aan het eind van de looptijd de lening af te lossen! Aan de andere kant geldt: als het met de beurs de goede kant opgaat, kunt u ook meer overhouden dan u heeft geleend.

Het principe van de levenhypotheek laat zich een beetje vergelijken met de beleggingshypotheek. Een verschil is er wel. Bij de beleggingshypotheek belegt u zelf, bij de levenhypotheek doen de beleggingsspecialisten van de verzekeraar dat voor u.

Neem voor meer informatie over de verschillende hypotheekvormen contact met ons op.

Nationale Hypotheek Garantie (NHG)

De Nationale Hypotheek Garantie (NHG) is een garantie die u onder bepaalde voorwaarden kunt krijgen als u een hypotheek afsluit voor de aankoop of verbouwing van een woning. Een hypotheek betekent een financiële verplichting voor een groot aantal jaren. Naast de kosten is het daarom belangrijk om ook rekening te houden met eventuele risico’s. Wat gebeurt er bijvoorbeeld wanneer u werkloos of arbeidsongeschikt raakt of wanneer uw relatie onverhoopt wordt beëindigd? Een forse terugval van het inkomen is in dergelijke gevallen niet uit te sluiten en kan zelfs leiden tot gedwongen verkoop van uw woning.

Met NHG loopt u als (toekomstig) eigenaar van een woning minder risico en daarnaast kunt u profiteren van een aantrekkelijke korting op uw hypotheekrente.

Wilt u weten of u in aanmerking komt voor NHG of wilt u meer informatie? Neem dan contact met ons op.

Starters

Stel u wilt graag uw eerste eigen huis kopen. Na wat rondkijken heeft u momenteel een koophuis op het oog waar u graag in zou willen wonen. Echter de aankoopprijs is te hoog voor uw bruto inkomen om een normale startershypotheek te krijgen. Einde verhaal?

Nee, want hier komt de renteloze Starterslening in beeld. Met deze Starterslening kunt u dat eigen huis wel kopen. U hoeft over maximaal 20% van de verwervingskosten géén (rente)lasten te betalen.

De gemeente waar u zich wilt vestigen moet deelnemen aan de Starterslening. Vervolgens worden de Startersleningen verstrekt uit het door de gemeente, provincie en Rijksoverheid beschikbaar gestelde budget. Elke gemeente hanteert tevens eigen voorwaarden welke starters en woningen onder de Starterslening vallen.

Woningcorporaties en projectontwikkelaars met een licentie kunnen woningen met Koopgarant verkopen. Dit betekent dat zij een korting op de marktwaarde geven én een terugkoopgarantie bieden aan de koper. Op het moment van terugkoop deelt de corporatie of ontwikkelaar de waardeontwikkeling met de koper volgens een vaste formule. Koopgarant is toe te passen bij zowel bestaande- als nieuwbouwwoningen. Koopgarant blijkt een gewild product in een onzekere woningmarkt.

Met Koopgarant is een koopwoning beter bereikbaar voor de lagere- en middeninkomens. Hierdoor kan doorstroming vanuit de huur- naar de koopsector plaatsvinden.

Wilt u weten of u als starter in aanmerking komt voor één van deze regelingen? Neem dan contact met ons op.